こんにちはーー ニモジです。

ニモジです。

私事ですが定年退職しました。今は再雇用となったので、ちょっぴり新入社員気分です。w

定年にあたって、お金の事でとても考えることが多かったので記事にします。

私の場合は平均よりかなり恵まれた条件だと思いますが、考え方だけでも参考になれば幸いです。

※素人が自分用に計算したことなので、誤りがあるかもしれません。

それによって不利益が生じたとしても責任は持てません。

誤りは指摘いただけると助かります。

先に結論! 確定拠出年金はこう受取る

”確定拠出年金”(企業型DC、iDECOも同義です)は節税効果の高い貯蓄方法ですが、受け取るときには課税されます。そして、一括受取・年金受取といった受取方法によって受取額や課税額が変わるので、損をしない受取り方を求めるのは超難解です!

いわゆる退職金は企業から案内が来て、確定拠出年金は運営会社から案内が来ます。私の場合は確定拠出年金の案内が後から来ました。退職金の受取り方を決めた時点で、確定拠出年金も指示を終えたと勘違いしていたので、「あれれ!?… 」と、大いに焦り、お勉強を始めた次第です。

前提は以下の通りです。

- 退職金控除は退職金で使い切っている。

- 確定拠出年金が数百万円程度ある。

- 手元にある資金は確定拠出年金で寝かせておく程度には自分で運用できる。

結論は以下の通りです。

退職金を受け取った翌年に確定拠出年金を一括で受取り退職所得として納税する。

受け取った資金は自分で運用する。(必要なら使っても構わない)

それでは、順を追って説明しましょう。

確定拠出年金は受け取るときは課税

| 拠出 | 運用 | 受取 | |

| 確定拠出年金 | 非課税 | 非課税 | 課税 |

| NISA | 課税 | 非課税 | 非課税 |

| 特定口座 | 課税 | 課税 | 課税 |

対して、NISAは自分のお金ですが受け取り時は非課税。特定口座は利益に対して20%の課税が標準です。

退職金の税金はどうなっているのか

退職金の額 - 税額 = 退職金の手取り額 です。

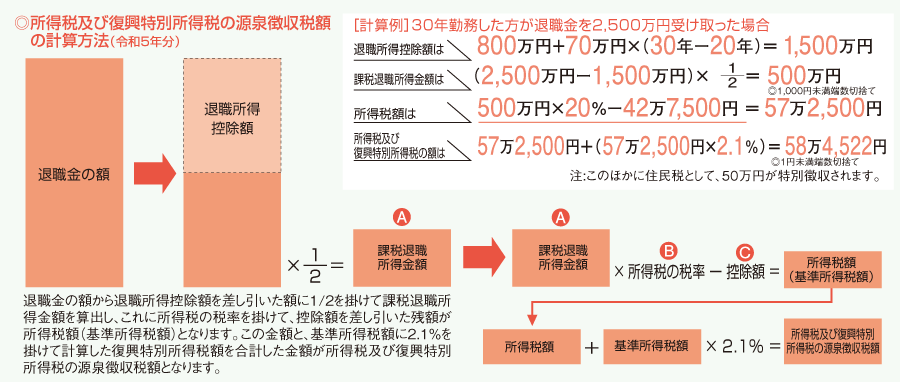

普通は会社で納税額が源泉徴収されて支給されます。中身は以下のような計算になっています。

退職金を一括で受け取る場合は、他の所得とは独立して課税計算されます。

( 退職金 ー 退職所得控除 )÷ 2 = 課税退職所得 です。

「退職所得控除内なら税金をかけないよ! オーバーしても、その半分にしか課税しないよ!」という親方様にしては優しい制度です。w

退職所得控除の計算方法

| 勤続年数 | 退職所得控除額 |

| 20年以下 | 40万円×勤続年数 |

| 20年超 | 800万円+70万円×(勤続年数ー20年) |

注1:勤続年数に1年未満の端数があるときは、たとえ1日でも1年として計算します。

注2:上記の算式によって計算した金額が80万円未満の場合は、退職所得控除額は80万円になります。

注3:障害者となったことに直接基因して退職した場合は、上記により計算した金額に、100万円を加算した金額が退職所得控除額です。

つまり、高卒18歳から60歳定年まで、42年間働いたら

800万円 + 70万円 ✕ (42-20) = 2,340万円

となり、ここまでは非課税! 退職金に税金が掛からず全額が手取りになります。

ヽ(=´▽`=)ノ

ところが、恵まれたことにこの控除より多く退職金が出た場合は次のようになります。

課税退職所得に掛かる 所得税

令和5年分所得税の税額表〔求める税額=A×B-C〕

| A 課税退職所得金額 | B 税率 | C 控除額 |

|---|---|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

上の図のA・B・Cがこの図です。

例えば、控除額を200万円オーバーして ÷2の100万円が、A 課税退職所得金額とすると

A 課税退職所得金額 × B 税率 - C 控除額

= 100万円✕5%-0円 = 5万円 が所得税

基準所得税額 ✕ 2.1%

= 5万円 ✕ 2.1% = 1,050円 が復興特別所得税

この合計 51,050円 が、所得税関係で掛かります。

この所得税のポイントは、「控除を超えるなんて裕福だよね。裕福な人からは税金を取るよ!」と、累進課税的に税率が上がっていくところです。

課税退職所得に掛かる 住民税

退職所得に係る市・県民税の計算(平成25年1月1日以降)

(退職手当等の金額-退職所得控除)×1/2=退職所得金額(1,000円未満の端数切捨て)

秦野市 退職所得に関わる税額について より

退職所得金額×市民税率(6%)=市民税額(100円未満切捨て)

退職所得金額×県民税率(4%)=県民税額(100円未満切捨て)

↓

市民税額+県民税=退職所得に係る市・県民税額(=特別徴収すべき税額)

私の住む秦野市のHPより引用しました。が、原点は4%のところも”市民税”となってたので”県民税”と解釈して掲載しました。(県民税率を乗するんだから県民税だよね w)

上の例と同じく、100万円が課税退職所得金額とすると

退職所得金額 ✕ 6%

= 100万円 ✕ 6% = 6万円 が市民税

退職所得金額 ✕ 4%

= 100万円 ✕ 4% = 4万円 が県民税

合計 10万円 が住民税です。こちらは比較的簡単で、課税額の10%が住民税になるってことです。

退職金・確定拠出年金は一括受取が最強か?

ここまでの例の通り、42年も働いた人は退職金が2,340万円までなら非課税。

恵まれた人で退職金が2,540万円で200万円課税されても、151,050円の税金です。

退職所得控除が大きいのと、オーバーしても半分しか課税されないというのが効くので、多くの場合、退職金は年金受取が選べる場合でも、一時金受取をする方が有利になるケースが多いのです。

但し、退職金と確定拠出年金を合算すると、所得税率が上がる場合は要注意!です。詳しく見ていきましょう。

確定拠出を一括受取するなら退職金の翌年以降

この件は同期の友人が「確定拠出と退職金を一括で受け取ると損するよ。」と教えてくれました。S君ありがとう。

これからの例はこれまでのように、退職金で退職所得控除がオーバーしていて確定拠出年金を同じ年に一括受け取りすると、所得税率が上がる場合です。”退職金で退職所得控除を使い切っていない”なら同じ年に受け取っても差は出ないはずです。

以下が計算例です。

| 項目 | 退職金+確定拠出を一括 | 退職金のみ | 確定拠出を翌年以降 | |||

| 退職金 | 25,400,000 | 25,400,000 | ||||

| 確定拠出年金 | 9,000,000 | 9,000,000 | ||||

| 退職所得合計 | 34,400,000 | 25,400,000 | 9,000,000 | |||

| 退職所得控除(42年) | 23,400,000 | 23,400,000 | 0 | |||

| 課税退職所得 | 5,500,000 | 1,000,000 | 4,500,000 | |||

| 所得税 | 638,125 | 20%-475千円 | 51,050 | 5% 0円 | 433,925 | 20%-475千円 |

| 市民税 | 330,000 | 60,000 | 270,000 | |||

| 県民税 | 220,000 | 40,000 | 180,000 | |||

| 税額・合計 | 1,188,125 | 151,050 | 883,925 | |||

| 退職金手取 | 33,211,875 | ① | 25,248,950 | ② | 8,116,075 | ③ |

| 2年で受取 | 33,365,025 | ④=②+③ | ||||

| 一括受取との差 | 153,150 | ④-① |

所得税は、累進課税的に税率が上がっていくというポイントがここで効いてきます。

同じ年に受け取ると課税所得が通算で計算されるため、5%だった退職金の課税所得100万円まで加算され550万円が20%-475千円で課税されて手取りが減ります。

一方、確定拠出年金の受取を翌年以降にすると所得税は確定拠出年金の450万円だけが20%-475千円で課税されるので、15万円ほどお得になるという仕組みです。

※残念ながら控除枠は復活しません。w

年金で受け取るとどうなるのか

年金から天引きされるものには5つあり、所得や世帯の状況などによって所得税・住民税・介護保険料・国民健康保険料・後期高齢者医療保険料が天引きされる場合があります。 このうち所得税と住民税は一定の所得がある人に課税される税金なので、所得が少なく所得税・住民税がかからない場合は、年金からの天引きも行われません。

Google検索 まとめより

年金の手取り額 = 支給額 - ( 天引き:健康保険関係 + 所得税 + 住民税 ) です。

数字ばっかりで、もうお腹いっぱいですよね。もう少しですw

年金世代は国民健康保険が天引きされ控除される

年金世代になるとリタイアして国民健康保険に入るのが一般的です。この国民健康保険はお住まいの地域によって保険料が異なるようです。”健康保険料 xxx市”のようにググると出てきます。

国民健康保険は、支給時に年金から天引きされるそうです。そして、所得税や住民税からは”社会保険料等控除”として控除されます。

私の住んでいる地域の例は下記の通りです。

国民健康保険税額の決まり方

税額は医療分、後期高齢者支援金分と介護分から構成されています。

保険税は次の表の3つの項目のうち、各加入者の対象となる部分を合算し、一世帯ごとの保険税額が決められます。

40歳以上65歳未満の人(介護保険の第2号被保険者)については、介護納付金分も対象となり、医療給付費分、後期高齢者支援金分と合わせて、国保税を決定します。

医療給付費分の算定方法

区分 課税対象 税率(税額) 所得割 令和4年中の総所得金額等から基礎控除43万円を差し引いた額(対象者個人ごと) 6.40% 均等割 加入者1人について 22,200円 平等割 国民健康保険加入世帯1世帯について 19,900円 後期高齢者支援金分の算定方法

区分 課税対象 税率(税額) 所得割 令和4年中の総所得金額等から基礎控除43万円を差し引いた額(対象者個人ごと) 2.51% 均等割 加入者1人について 8,200円 平等割 国民健康保険加入世帯1世帯について 7,200円 介護納付金分の算定方法(40~64歳の方に課税されます。)

区分 課税対象 税率(税額) 所得割 令和4年中の総所得金額等から基礎控除43万円を差し引いた額(対象者個人ごと) 2.53% 均等割 加入者1人について 9,400円 平等割 国民健康保険加入世帯1世帯について 5,600円 注:保険税の限度額は、医療給付費分が65万円、後期高齢者支援金分が22万円、介護納付金分は17万円となります。

注:市区町村によって、組み合わせは異なります。

注:医療給付費分と後期高齢者支援金分、介護納付金分の保険税の上限額(賦課限度額)は別々に決められます

注:65歳以上の方の介護保険料については、高齢介護課が担当となります。

秦野市 一世帯当たりの保険税額の決まり方(令和5年度) より

国民健康保険の”所得割”分は上で計算した課税所得でなくて、控除前の総所得で計算します。

そして、”均等割”・”平均割”があるのでどんなに所得が低くとも、ゼロになることは無いようです。

所得が基礎控除に満たなくとも、最低84,700円/年は掛かります。

厚生年金249万円+企業年金19万円=合計268万円とすると、369,600円/年です。

| 最低額 | 年金 268万円 の場合 | ||

| 医療分 | 48,900 | 208,300 | |

| 支援分 | 17,500 | 80,000 | |

| 介護分 | 18,300 | 81,300 | |

| 合計 | 84,700 | 369,600 |

この国民健康保険は所得によって変わります。更に控除として所得税。住民税の計算に関わってくるので手取り額の計算を難解にする要因です。w

”確定拠出年金”を一時金でなく年金受取する場合、その受取り方によって国民健康保険料が変わってくるので”どうすればお得か”を調べるために無視できない要素です。

年金の課税対象の計算

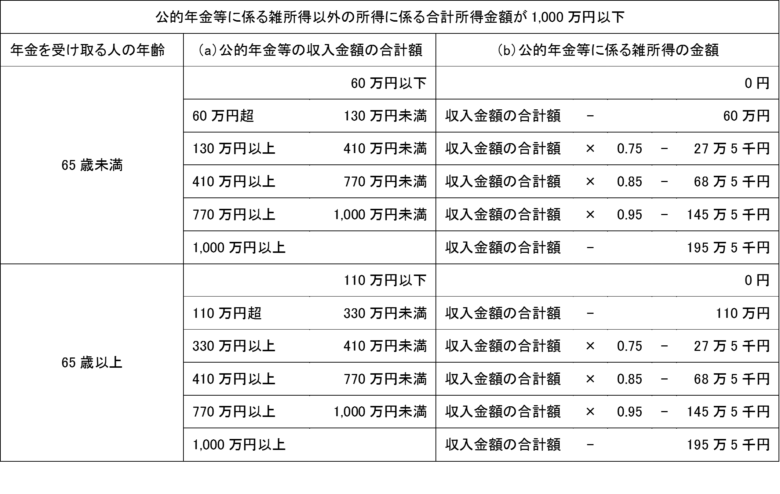

国民年金、厚生年金、確定拠出年金の年金受取は”雑所得”という扱い(分類?)となって、公的年金等控除というのが受けられます。控除後の課税対象額を計算する表が下記です。

複雑ですね。w 更に公的年金以外の所得が1,000万円を超えると別表になります。…別世界かも。

65歳未満は60万円まで非課税。65歳以上は110万円まで非課税で、それを超えるとそれぞれ課税対象額が増えていきます。

65歳で、厚生年金249万円+企業年金19万円=合計268万円とすると、330万円未満なので

2,680,000円 - 1,100,000円 = 1,580,000円 が課税対象です。

所得税・住民税の計算

実はこのあたりの計算式をズバっと解説してくれる情報が見つかりませんでした。

そこで、シュミレーションサイトで試算してみた計算結果が以下のものです。

所得税 = (課税対象額-基礎控除48万円-国民健康保険)✕ 5.105%

※配偶者ありの場合は更に38万円控除

上の例では、

(1,580,000ー480,000ー369,600)✕ 5.105% = 37,286円 です。

住民税 = (課税対象額-基礎控除43万円-国民健康保険)✕ 10% + 5千円

※配偶者ありの場合は更に33万円控除

上の例では、

(1,580,000ー430,000ー369,600)✕ 10% + 5,000 = 83,040円 です。

確定拠出年金を年金受取りするとどうなる

ここまでの、年金の計算を60歳から80歳までやって、確定拠出年金を受け取るパターンをそれぞれ計算するとこうなります。

(課程は、むっちゃ大変です。計算あってるかなとか気を使いながらExcel作りました)

| 年金等雑所得 | 60~70歳合計 | 60~80歳合計 | |

| ① | 退職翌年一括 | ¥21,779,447 | ¥43,680,187 |

| 一括分を再投資 | ¥3,179,663 | ¥3,179,663 | |

| ② | 確定拠出 5年年金 | ¥21,823,711 | ¥43,724,451 |

| 一括との差 (②-①) | ¥44,264 | ¥44,264 | |

| ③ | 確定拠出 10年年金 | ¥22,506,442 | ¥44,407,182 |

| 一括との差 (③-①) | ¥726,995 | ¥726,995 | |

| ④ | 確定拠出 15年年金 | ¥20,188,749 | ¥45,078,788 |

| 一括との差 (④-①) | (¥1,590,698) | ¥1,398,601 | |

| ⑤ | 確定拠出 20年年金 | ¥18,513,442 | ¥45,960,471 |

| 一括との差 (⑤-①) | (¥3,266,005) | ¥2,280,284 |

退職所得控除は使い切ってしまっている。

60歳時の確定拠出年金は900万円、60歳から企業年金19万円、65歳から公的年金249万円で算出。

一括受け取り後は4%/年で10年を課税口座で運用した税引き後利益がベース。

年金受取は一括受取との差額で比較。

確定拠出年金は運用期間中、4%/年で運用できるものとして算出。

国民健康保険は60歳から秦野市の料率で計算。

所得税、住民税は公的年金等控除を適用し、住民税は秦野市の料率で計算

計算結果から:

一括受取して切り崩さずに自分で10年運用できるなら、それが最強。

運用しながら10年で取り崩すなら10年年金受取と同等。

20年受取は総額が魅力だが、最初の10年の手取りが低いのが残念。

受取が長期になる分インフレ負けするのが心配。

確定拠出年金は受け取り方法を途中で変えるのは難しそうです。

そして確定拠出年金が一般投資と比べて増えるという訳ではありません。

であれば、私は手元において自分でコントロールする自由度を選びます。

という訳で最初の結論に至りました。

退職金を受け取った翌年に確定拠出年金を一括で受取り退職所得として納税する。

受け取った資金は自分で運用する。(必要なら使っても構わない)

ここまで読んでくれた奇特な方、お疲れ様でした。

自分の場合はどうかなと、調べ方の参考になったら嬉しいです。

それでは、今日はこの辺で。 少しでも参考になったら嬉しいです。

毎日の生活を楽しんで行きましょう〜〜

コメント